税理士 合格者の声

相続税法・消費税法合格(官報合格)

スタディングで一から勉強して法人税法と相続税法にそれぞれ1年で合格できました。

この度、消費税法と相続税法に合格し、晴れて官報合格することができました。

特に相続税法についてはスタディングをメインとして1年で合格できたので、そちらをメインに勉強法などを綴っていこうと思います。

1.これまでの科目合格状況

第71回:消費税法×

第72回:簿記論×、財務諸表論〇、消費税法×

第73回:簿記論〇、消費税法×、法人税法〇

今回で4度目の受験でした。

簿財から始めなかったのは珍しいと思いますが、第71回で最初に受験した時は日商簿記すら取得したばかりであり、それを更に深堀りした簿財よりは消費税法の方がまだ受けやすいだろうという判断からでした。

見てのとおり消費税法には苦労をさせられましたが、それについては後述します。

2.相続税法の勉強

昨年の試験を受け終わった時点で、簿記論と消費税法は手応えがあり、法人税法は解答欄を見間違えて第2問の問2(10点)をまるまる落としたため正直自信がありませんでした。

とはいえ合格している可能性がないわけではなく、最後の1科目として相続税法の勉強を始めることにしました。

簿財と消費税法は他社の教材を使ったのですが、法人税法はスタディングを主に使い、私の不注意によるミスはあったものの合格できるレベルまで達することができたので相続税法でもスタディングを使うことにしました。

起きられない日なども少なくなかったのですが、消費税法込みで朝5時~7時に2時間、昼休みに30分、帰宅してから1時間ほど勉強していました。

私が心がけていたのは理論をおろそかにしないことに尽きます。

消費税法や法人税法の経験から、計算については問題演習が豊富に用意されており自ずと実力が着くことは分かっていました。

その一方で、これはスタディングだけでなく他社についても言えるのですが、理論については計算と配点が同じにもかかわらず教材の比重が低く、応用的な問題を解く機会が乏しいと感じていました。

そのため、理論については条文暗記という基礎を固めることが特に重要であり、習った単元の理論は次の単元に進むまでに覚えるよう意識していました。

イメージとしては理論7:計算3くらいの比重です。

理論暗記の方法としては、紙に書き写すことをメインにしていました。実際の試験が筆記形式なので、覚える時も実際に書くべきだと思っています。

1時間近く書き続けていると字が崩れてきたり手首が疲労したりするので、そういった感覚に慣れておく意味でも筆記は重要です。

また、直前になってからで良いと思いますが、実際の解答用紙にボールペンで書く練習もしておくべきです。

6月頃には書きやすいボールペンを探し求めて色々買って試していたので文房具マニアみたいになっていました。

また、理論の勉強ではある程度ヤマを張る必要もあるでしょう。

今回は大きな改正である生前贈与加算の延長と相続時精算課税の基礎控除は必ず押さえなければならない論点であり、これらに関連する贈与税額控除や贈与税の配偶者控除なども出る可能性が高いと踏んでいました。

また、法改正のあった国等に対する贈与の規定も直前に重点的に勉強しておきました。

本番ではこの辺りの論点が実際に出題されたため、難なく答えることができました。

逆に近年出題された小規模宅地等の特例や事業承継税制は捨てていました。これらについては出題されないことを願うばかりでした。

3.消費税法の勉強

先述のとおり、恥ずかしながら消費税法は今回で4度目の受験でした。

1年目は正直試験を甘く見ており39点、2年目は特定課税仕入れの返還についての理論が書けず48点でした。

3年目は手応えがあり法人税法よりも合格の可能性が高いと思っていたのですが48点でした。

居住用賃貸建物の購入について「課税仕入れではあるが仕入税額控除は受けられない」旨を答えるべきところを「課税仕入れではない」と答えたことなどが原因のようですが、だとしてもここまで低い、と言うより前回と同じ点になるとは思っておらず、永遠に受からないのではないかという感覚すら抱きました。

とはいえここまでの蓄積がある消費税法を捨てるのは惜しく、スタディングに所得税法講座がないこともあって消費税法の勉強を継続することにしました。

消費税法でもやはり重点を置いたのは理論です。

過去3年全て理論に苦しめられてきており、逆に計算は概ね合格ラインには達していました(と思います)。

4年目ともなると流石にほとんど覚えているので、細かい部分を潰すことに注力しました。

私が受験した年の問題で言うと、価格の表示、食事の提供の意義、そして今回は媒介者交付特例など、消費税法の理論は重箱の隅をつつくような問題が出題される傾向にあります。

いわゆる捨て問ですが、こういった問題を解けるようにすれば一気に合格に近づくだろうという考えです。

計算の得点に頭打ちを感じてきたからというのもあります。

また、今回はインボイス制度という大きな改正があったので、こちらの対策も重点的に行いました。

どのような問題が出題されるか分からないので、理論は理論暗記ツールの条文を覚え、計算については非登録事業者からの仕入れが80%になることや2割特例などの体系を頭に入れ、スタディングの問題演習で詳しい計算方法などを習得しました。

インボイスについては実務でも扱ってきたので、会計事務所で働いていたのが奏功したと思います。

4.直前期

会計事務所は5月までは3月決算の会社の決算で多忙ですが、6月や7月は閑散期になるので、週2回、午後に有給を取り勉強していました。

出勤前に2時間勉強する習慣が定着していたので、丸一日休みにはせずにあえて午前だけ出勤していました。

そして直前の2週間は完全に休みにしました。と言うより事務所が気を遣って休みを取らせてくれました。

既に書いたとおり、直前期は本番を想定して解答用紙をプリントアウトしてボールペンで書くようにしていました。

内容としてはやはり理論を重視しつつ、マイナーな財産評価等の細かい論点を押さえていきました。

職場では皆仕事をしているのだと思えば日中集中力を保って勉強し続けることができました。

5.試験本番

遠方から受験地である東京まで出てくる私は試験会場まで歩いて数分の距離に宿を取ることにしました。

会場は前回と同じだったので勝手も分かっており、受験地そのものに対する不安などはありませんでした。

1日目 消費税法

受験番号を書くために解答用紙を見た時点で原則課税2題であることが分かったので、計算に80分くらい時間を取るべきだろうと考えました。

そのため、理論を先に終わらせて余裕をもって計算に臨む算段を立てました。

理論は媒介者交付特例が分からなかったものの、誰も解けない捨て問だろうと考え、「媒介者がいれば媒介者がインボイスを交付すればよい」という旨だけ簡単に書いて終わらせました。

また、電気通信利用役務の提供の課税関係も筋道立てて書くのに時間がかかりそうだったので飛ばして計算を解いてから取り組むことにしました。

理論が終わった段階で30分ほど経過していました。飛ばした部分を加味しても理想的な時間配分でした。

計算は、問1の2割特例の適用判定が複雑だったので後回しにしましたがそれ以外は特に支障なく解けました。

ただし、金券の販売が支払手段の譲渡にあたると考え課税売上割合の計算に含めなかったため、2問とも全額控除になったので不安がありました。

ただ、2問とも仕入区分をしたうえで全額控除の方法で計算したので、按分が必要だったとしても大きな失点にはならないだろうという判断でした。

媒介者交付特例を除いては答えられなかった部分もなくなかなかの出来ではあったのですが、48点だった前回も同じくらいの手応えだったのでとても不安でした。

2日目 相続税法

こちらも解答用紙を見た段階で財産評価が多い印象を受け、計算に相当時間がかかるだろうと思ったので、できれば理論を30分で終わらせようと考えました。

理論は特に問題はなく自信のある解答を作ることができました。

ただ、既に40分を経過してしまったので焦燥感はありました。

計算は、配偶者が既に死亡していたり、生前贈与が0円になる相続人が多かったり、埋まらない解答欄が多かったりと、過去問や演習と比べて特殊な点が多く解きにくい印象でした。

特に解答欄の構成には翻弄されて、本来の相続財産とすべき保険解約金をどこに書けば良いのか分からなくなり間違っているのを承知でみなし相続財産に入れてしまいました。

土地の評価で捨て問があったものの、それ以外は解くことができたので計算も手応えを得て試験を終了することができました。

6.試験後・自己採点をして

試験の数日後には予備校各社が解答速報を出しているので自己採点をすることにしました。

過去の年は現実を直視できず自己採点をしてこなかったのですが、今回はそれなりに自信があったのと、官報合格に関わってくるため初めて自己採点をしました。

自己採点をすると意外に間違いが多く、消費税法・相続税法ともに各社が発表するボーダーラインすれすれとなりました。

意気揚々と自己採点に臨んだものの、終わってからは急に不安に駆られることになりました。

税理士試験よりも後に受けて先に結果発表される社労士試験を羨ましく思ったりもしつつ、不安の中で4ヵ月ほどを過ごしました。

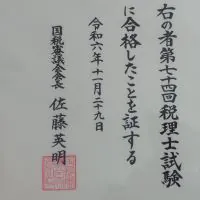

そして迎えた合格発表の日。

職場で仕事も手につかないまま国税庁のHPを何度も更新にかけました。

なかなか発表されないので官報が公開されていないか調べてみたら、そちらは既に公開されていたので震える手で官報を開きました。

正直、官報合格している自信がなかったので、自分の受験番号を見た時には思わず声が出ました。

見間違いではないかと再確認し、自分の受験番号が載っているページをプリントアウトして所長に報告しました。

握手をして自分のことのように喜んでくれて、他の職員の方も拍手してくれました。

顧問先の社長や家族や友人にも報告し、皆祝福してくれて本当にありがたい気持ちになりました。

既に2年の実務経験もありすぐにでも登録を受けることができるので、これから自分がどのように活躍していくことができるのか、今から楽しみでなりません。

7.来年以降受験される方へ

大したアドバイスなどはできませんが、今回、そして過去3回の受験を通して得た教訓などを残しておきます。

・受験票はセロハンテープで机に貼り付けると良い

まずは実践的な細かい助言ですが、今回受験した際、近くの席の受験生が受験票をセロハンテープで机に貼っていました。

どこかの予備校が教えている方法なのかもしれませんが、非常に良い手だと思いました。

ハガキ大の受験票は簡単にどこかに飛んでいってしまうので、固定しておけば試験中に余計な気を回さなくて済みます。

たまたま私もセロハンテープを持っていたので真似させてもらいました。

勿論、はがす時に破れたりしないよう注意は必要です。

・どれだけ勉強しても完璧な答案を作ることはできないと割り切る

そんなこと皆が言っているのに何を今更、と思うかもしれませんが、頭に入れておかなければならない本当に大切なことです。

例えば今回の消費税法の場合、媒介者交付特例がほとんど書けなかったので10点くらい落としていると思います。

それだけで不安になってしまいますが、他の人だって書けていないのだから元々90点満点の試験なんだと思うくらいの気概が必要です。

実際、それで合格できたのだからそういうことなのだと思います。

既に何度も聞いてきたことだとは思いますが、受験後のメンタルを保ち次の科目に進むためには忘れてはいけない心構えです。

・試験では自分の実力の80%しか出せない

今回の試験では、特に相続税法で些細なミスをいくつもしてしまいました。

上記のとおり保険解約金の処理を間違えたり、土地が2つの路線に面していることを見落としていたり、構築物の評価では全体ではなく減価の額に0.7をかけたり・・・。

普段なら間違えないような箇所ばかりです。

こういったミスがなければボーダーラインを超えて安心して合格発表を待つことができたのですが、ちょうどボーダーくらいの得点になってしまったために不安のまま合格発表を待つこととなりました。

しかしながら、これが試験というものなのです。

自分だってミスをするし、それすなわち他の受験生もミスをしているはずです。

そして、自分の実力の80%しか出せないと書きましたが、人によっては50%だったり70%だったり、逆に95%出せる人もいるでしょう。

これをなるべく100%に近づけるのが大切であり、そのために必要なのが基礎を固めることと確かな勉強量を積み重ねることです。

結局のところ、勉強をするしかないのです。

勉強量に裏打ちされた確かな実力があれば、本番でもベストに近いパフォーマンスが出せるはずです。

最後に、スタディングで合格できるのか不安に感じている方も少なくないと思います。

大手他社と比べれば確かに実績は薄いですが、少なくとも私はスタディングで一から勉強して法人税法と相続税法にそれぞれ1年で合格できました。

他社の問題集も演習量の補強に使いましたが、メインはスタディングです。

他社の数十万円するような対面式の講座は受けたことがないので比較はできませんが、真新しいため実績が薄いというだけでスタディングには合格レベルに達することができるだけの教材が揃っているのは確かです。

スタディングを使って合格する方が増えていくことを願っています。

みらいりさん

税理士

2024年合格

| 税理士合格者の声一覧に戻る |